こんにちは。ノマド家族のぱぱぞん(@nomadkazoku)です。

現在、私達家族はマレーシア移住を目指し、米国Firstrade証券を利用したETF積立投資をしています。米国口座を利用した積立投資は、2020年1月からスタートし、現時点での評価額は18%ほどのプラス!

ETFの分散性と低コストのおかげで、比較的安定したストレスなしの積立投資ができています。

私が投資を始めた10年以上前はETFの購入には高い手数料が必要でしたが、今では日本の証券口座でも手数料無料で購入できるETFも増えてきています。

関連記事

>> 米国株の買い方|Firstrade証券 v.s. 日本の証券会社オススメ4選

比較的リスクが小さく、長期的な成長が見込め、積立投資におすすめなETF投資ですが、仕組みやメリット・デメリットについてはよく理解しておく必要があります。

そこで今回の記事では、嫁にその知識を共有する前提で、改めてETFの基本を調査した上で、徹底的にわかりやすく解説してみたいと思います。

ETFと投資信託の概要

まず、ETF(上場投資信託)と投資信託(一般投資信託)の基本的な概要を理解しましょう。

ETFとは?

ETFとは、Exchange(取引所で) Traded(取引される) Fund(投資信託) の略で、日本語では「上場投資信託」と言います。

株式や債券、コモディティなどの複数の資産をミックスして保有し、株式市場で売買される投資商品です。

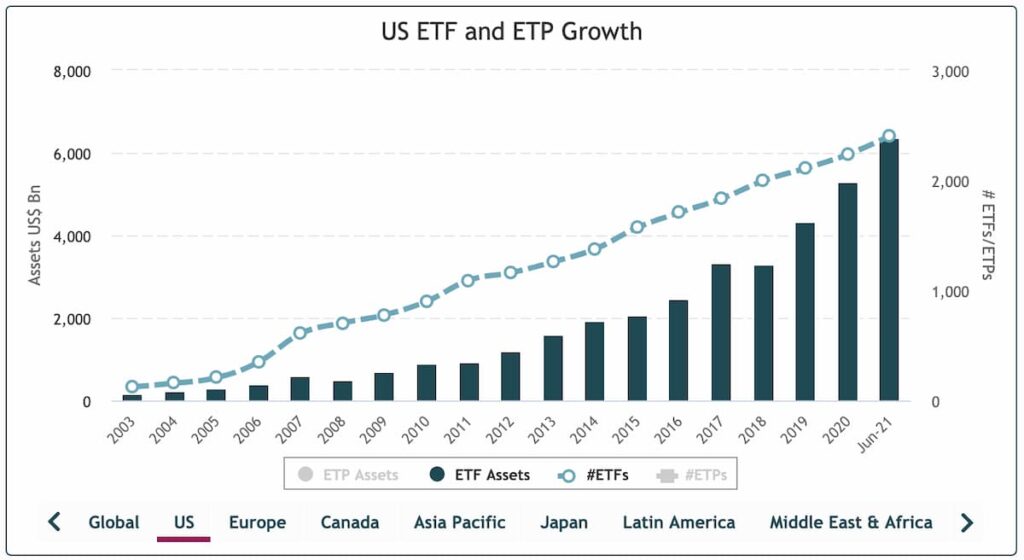

世界初のETFは、1990年にカナダのトロント証券取引所に上場された「TIPS35」で、その3年後には世界最大のETF「SPDR S&P 500 ETF Trust(SPY)」が上場しています。全世界9兆ドルのETFの内、7割の残高を保有する米国はまさに「ETF大国」です。

米国でETFが発展した背景として、独立系のファイナンシャルアドバイザー(IFA)の存在が挙げられます。IFAは、お客の資産残高に応じて報酬をもらう(1%程度)ビジネスモデルのため、お客の資産が減れば自分の収入も減ってしまいます。そんなプロのファイナンシャルアドバイザー達が自身の報酬を最大化するために選んだ金融商品が「ETF」だったのです!

投資信託とは?

一方、投資信託とは、投資する(資金を投げる)ことを信託する(信用して委託する)の略です。

投資家の資金を集めてプロのファンドマネージャーが運用するもので、投資家は少額資金で投資に参加することができ、投資の権利を数量(口数)で管理することができます。

自分に投資のスキルや知識や充分な資金力が足りない場合に、まるっと投資のプロにおまかせしようというものです。

ETFと投資信託の違いは?

ETFと投資信託の違いについて、以下の表にまとめてみました。

| ETF | 投資信託 | |

| 購入窓口 | 証券会社 | 証券会社 銀行/販売会社など |

| 取引機会 | 証券取引所の 取引時間中 | 1日1回 |

| 取引価格 | リアルタイムで 市場が決める | 販売会社が決める (注文翌日) |

| 購入手数料 | 0~0.5% | 0~5% |

| 信託報酬 | 0.03〜0.75% | 0.15~1.0% |

| 売却手数料 | 0~0.5% | 0.1~0.5% (信託財産留保額) |

| 積立投資 | しにくい | しやすい |

| 分配金 自動再投資 | しにくい | しやすい |

一般的には「投資信託」の中でも一定の条件を満たしたものだけが「ETF」として取引所に上場できるので、「ETF」は「投資信託」の上位互換のようなものとも言えます。

そのためETFは、金融商品の中で「20世紀最大の発明の1つ」とも言われています。

ETFのメリット&デメリット

手数料が安い

少額から投資可能

多数の銘柄に分散可能

運用方針の透明性が高い

取引所で自由に売買可能

品揃えが豊富

ETFのメリットは、なんと言っても少額からコストを抑えた分散投資ができること。

米国では2,000を超える銘柄が上場しており、選択肢が豊富なことも魅力の1つです。

一方、ETFにもいくつかの欠点もあります。

自動積立・自動再投資がしにくい

上場廃止の可能性がある

ETFの価格はリアルタイムで価格が変動するため、自動積立の仕組みを利用しにくく、基本的には手動で注文を行う必要があります。

また、あまり人気のないマニアックなETFに投資した場合、上場が廃止となる可能性もあります。その場合、価格が暴落し、ETFの売却自体も難しくなります。

ETFと投資信託と運用戦略の違い

ETFと投資信託は、お金を増やすための投資ツールですが、それぞれに特徴があります。

使い分けのポイントは、自分の投資目標とスタイルです。

もし株式市場の動向に興味があり、自分で売買を行いたい場合は、ETFが適しています。

一方、丸ごとプロに任せたい場合は、投資信託が適しています。

特に、投資の知識や時間が限られている場合は、投資信託がおすすめです。投資信託は運用担当者が選んだ資産に分散投資するため、リスクを分散しやすくなります。ただし、楽ができる分コストは高くなるというデメリットもあります。

投資にはリスクが伴いますので、投資の前に自身のリスク許容度を理解することが重要です。投資は長期的な視点で取り組むものであり、市場の変動によって資産価値が変わることがあります。

自分の状況や目標に合わせた投資商品を選び、着実に資産を増やしていくことを目指しましょう!

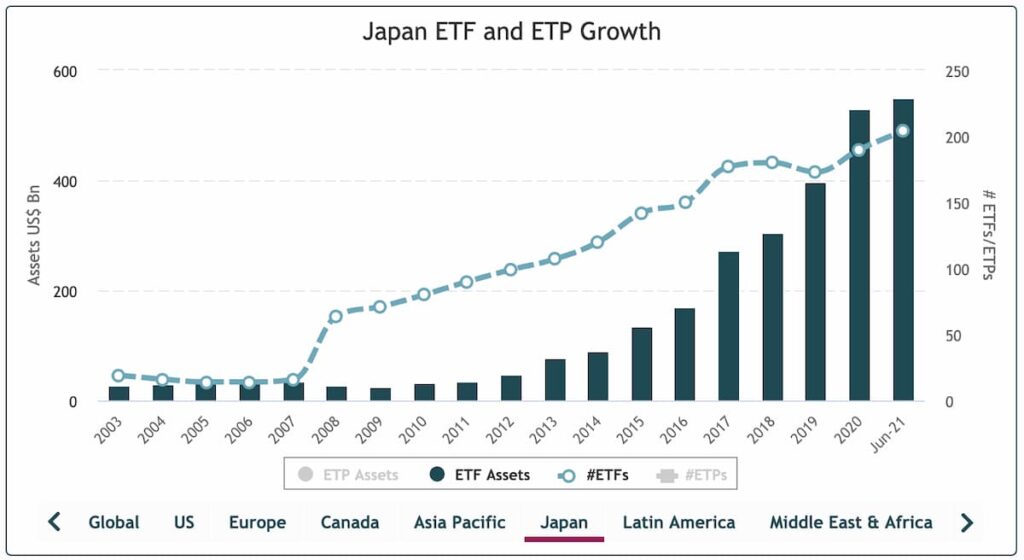

ETFの日米比較

日本では、1995年に初めて日系株価指数300に連動する投資信託が登場し、現在では、約200本以上のETFが上場しています。

一方、米国では2,000本以上のETFが上場しており、日米の差は本数や運用資産額で10倍以上もあります。

この差が生じる理由は、日本において投資人口が少ないだけでなく、米国のような成果報酬型資産アドバイザー(IFA)が少ないためです。IFAは「ETFを売って得する人」であり、彼らの存在がETFの認知度を高めています。

一般的に、銀行や証券会社などの日本の金融機関では、販売時に報酬が得られる「投資信託」が主に推奨されています。そのため、ETFへのアプローチが十分に広まっていないのです。

さらに、ETFは短期的に大きなリターンを生む商品ではなく、ニュース性も乏しいため、しっかりとお金の知識を勉強しないと「ETF」にたどり着くことは難しいのです!

ETFの購入手法

ETFを積み立てる際の買い方についても調べてみました。

① ドルコスト平均法

② ナンピン買い

ドルコスト平均法

ドルコスト平均法とは、金融商品を一定の金額・期間で分散して購入し続けることで、購入単価を下げるための投資手法です。

多くの場所で「ドルコスト平均法」を進めるシーンを見かけますが、実はまったく万能な投資手法ではありません。詳しく知りたい方は、次の記事も合わせてどうぞ!

関連記事

>> 「ドルコスト平均法」とは?意味ない?をわかりやすく解説【初心者に勇気をくれる呪文】

ナンピン買い

ナンピン(難平)買いとは、購入済みの株の価格が下がった際に、株を買い増すことで平均取得単価を下げようとする投資手法です。

投資の初心者が乱用するため、投資の中級者以上からは批判的な意見が多いものの、買いたくなってしまう気持ちもわかります。そこで、我慢できない人のための折衷案を考えてみました。

関連記事

>> 株の「ナンピン買い」とは?投資初心者がやりがちな間違い【投資用語】

結論 ETFは米国のプロが認めた20世紀最大の発明品

今回の記事では「ETFの基本」についてわかりやすく解説してみました。

米国でプロのファイナンシャルアドバイザーが選んだことにより、世界の7割を占めほどる資産残高を大きく伸ばしたことからもわかるように、長期的な資産運用において、ETFは有力な選択肢の1つです。

日本の金融機関からはオススメされない「ETF」のメリットや仕組みについては、自分の力で学び、投資判断をしていきましょう!

ではまた!

よくある質問(FAQ)

Q1: ETFと投資信託、どちらが初心者に適していますか?

A1: 初心者にとっては、投資信託の方が取引が簡単であり、少額投資が可能なためアクセスしやすいです。一方、ETFは売買が容易であり、投資対象の多様性があるため、自身の投資目標と好みに合わせて選ぶことが重要です。

Q2: ETFと投資信託、どちらがリスクが高いですか?

A2: ETFと投資信託のリスクは、選択した商品や運用戦略によって異なります。一般的に、株式や債券に投資するETFや投資信託は市場リスクを伴います。投資家はリスクについて十分理解し、自身のリスク許容度に合わせて適切な商品を選択するべきです。

Q3: ETFと投資信託、どちらの方がコストが低いですか?

A3: 一般的に、ETFは投資信託と比較して運用費用が低くなる傾向があります。ただし、個々の商品によってコストが異なるため、契約書や開示資料を確認し、総合的なコストを考慮する必要があります。

関連|いろんな米国ETF比較してみた

米国ETF

2,000銘柄以上ある米国ETFを様々なテーマで比較してみました。