こんにちは。ノマド家族のぱぱぞん(@nomadkazoku)です。

2023年4月、我が家はマレーシア移住をはたし、クアラルンプールで暮らしています。

海外居住者となってしまうと、日本の銀行や証券会社が利用できなくなると知り、居住国によらず無料(条件付き)で口座維持ができるアメリカの銀行口座(旧ユニオンバンク)と証券口座(Firstrade証券)の口座開設しました。

関連記事

>> 米国ネット証券会社「Firstrade」口座開設方法【15分で完了】

>> Firstradeへの送金にも使える!プレスティアSMBC信託銀行が意外とイケてる理由

>> 海外送金Wise(ワイズ)の魅力とは?海外移住者が選ぶ3つの理由

コロナショック後、過去最高値を更新したゴールドをポートフォリオに加えるため「GLDM」を購入しました。

関連記事

>> ゴールドETF比較【GLD/IAU/GLDM/SGOL】

さらに多角的にゴールドをフォローするため、予算の一部を金鉱株に振り分けます。

今回の記事では、長期積立用の「金鉱株ETF」をお探しのあなたに、米国で人気(純資産総額)の高い4本をご紹介したいと思います。

あなたに最適な「金鉱株関連ETF」が見つかれば、これ幸いです。

※本記事は2024年4月時点での情報を元にアップデートしています。

米国で人気の金鉱株ETF4本を比較

まずは4つの金鉱株ETFに金ETF「GLDM」も含めて、の主要スペックをざっくり比較してみます。

| 銘柄名 | 資産 総額 | 月平均 出来高 | 経費率 | 銘柄数 | 分配金 利回り | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近6ヶ月 資金流入 |

| GDLM | 7.7B | 5.11M | 0.10% | 1 | – | 10.9% | -17.7% | 0.64 | 413M |

| GDX | 13.8B | 30.2M | 0.51% | 54 | 1.49% | 9.3% | -43.3% | 0.36 | 315M |

| GDXJ | 4.9B | 8.15M | 0.52% | 91 | 0.67% | 5.9% | -49.6% | 0.28 | 251M |

| RING | 0.5B | 0.12M | 0.39% | 37 | 1.85% | 10.6% | -46.5% | 0.39 | 5.8M |

| SGDM | 0.2B | 0.04M | 0.50% | 34 | 1.33% | 8.3% | -43.1% | 0.33 | -2.6M |

金鉱株の代表格と言えば「GDX」その小型株版が「GDXJ」

純資産総額・平均出来高ともに圧倒的なツートップです。

3番手「RING」は、経費率が20%ほどおさえられており配当率や成長率の面でも好成績です。

4番手「SGDM」は、残念ながら数字的には特筆すべき点はありません…

ザックリ全体を紹介をしたところで、一度「金ETF」と「金鉱株ETF」の特性の違いについておさらいしておきましょう。

「金ETF」と「金鉱株ETF」の違い

主な違いは次の2点。「配当金の有無」と「リスク(価格の変動幅)の大きさ」です。

冒頭の比較表を見てもらえば分かる通り、最大下落率では2.5倍ほどの違いがあります。

金価格|価格が下がっても、マイナスになることはない。

金鉱株|金価格が下がれば、会社は赤字になる。→ 売りが加速する

GDX|VanEck Vectors Gold Miners ETF

| GDX | 資産 総額 | 月平均 出来高 | 経費率 | 銘柄数 | 分配金 利回り | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近6ヶ月 資金流入 |

| 24年4月 | 13.8B | 30.2M | 0.51% | 54 | 1.49% | 9.3% | -43.3% | 0.36 | 315M |

| 20年7月 | 18.0B | 1,070M | 0.52% | 54 | 0.46% | 25.4% | – | – | – |

「GDX」は、VanEckが運用する純資産総額・平均出来高ともにダントツ1位の人気ETFです。

カナダ・アメリカ・オーストラリアの大型・中型の金鉱株で8割程度構成されています。

54銘柄を保有していますが、上位10銘柄の構成比率が約60%と分散効果は低めです。

| Symbol | Name | 比率 (%) |

| NEM | Newmont Corporation | 11.4% |

| AEM.TO | Agnico Eagle Mines Limited | 8.21% |

| ABX.TO | Barrick Gold Corporation | 8.07% |

| FNV.TO | Franco-Nevada Corporation | 6.33% |

| WPM.TO | Wheaton Precious Metals Corp. | 5.90% |

| GFI | Gold Fields Limited | 4.90% |

| 2899 | 2899 | 4.52% |

| NST.AX | Northern Star Resources Ltd. | 4.18% |

| AU | AngloGold Ashanti plc | 3.97% |

| RGLD | Royal Gold, Inc. | 3.41% |

| その他 | 39.1% |

GDXJ|VanEck Vectors Junior Gold Miners ETF

| GDXJ | 資産 総額 | 月平均 出来高 | 経費率 | 銘柄数 | 分配金 利回り | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近6ヶ月 資金流入 |

| 24年4月 | 4.9B | 8.15M | 0.52% | 91 | 0.67% | 5.9% | -49.6% | 0.28 | 251M |

| 20年7月 | 6.4B | 443M | 0.53% | 80 | 0.28% | 27.2% | – | – | – |

「GDXJ」は「GDX」の小型株版です。

銘柄数は91あり、上位10銘柄の構成比率も約44%と分散性が高いです。

| Symbol | Name | 比率 (%) |

| K.TO | Kinross Gold Corporation | 7.36% |

| AGI.TO | Alamos Gold Inc. | 6.61% |

| PAAS.TO | Pan American Silver Corp. | 6.14% |

| HMY | Harmony Gold Mining Ltd. | 5.82% |

| BVN | Compañía de Minas Buenaventura S.A.A. | 4.54% |

| EVN.AX | Evolution Mining Limited | 2.90% |

| PE&OLES.MX | Industrias Peñoles, S.A.B. de C.V. | 2.76% |

| BTO.TO | B2Gold Corp. | 2.54% |

| EDV.L | Endeavour Mining plc | 2.51% |

| OR.TO | Osisko Gold Royalties Ltd | 2.40% |

| その他 | 56.4% |

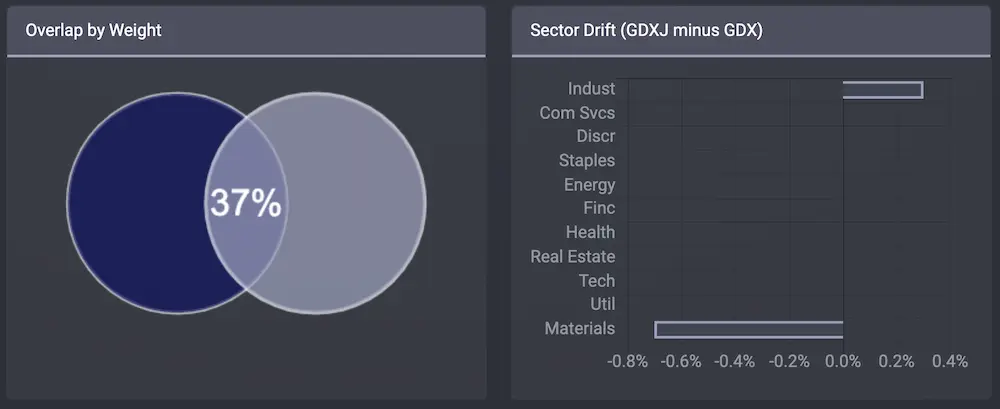

GDXJ v.s. GDX 重複率比較

投資資金の重複率は37%と別テーマにしては高いと感じます。。

さらに国別保有額の違いを見てみた所、GDXJは米国比率が小さいことがわかりました。

アメリカの割合を見ると「GDX」が22%を超えているのに対し「GDXJ」は約4%となっており、その他の国・地域に広く分散されています。

| Country | GDXJ | GDX |

| Canada | 61.5% | 52.6% |

| Australia | 18.4% | 11.3% |

| United States | 4.12% | 22.6% |

| United Kingdom | 3.73% | 0.60% |

| Peru | 3.32% | 1.59% |

| Mexico | 2.93% | 0.00% |

| South Africa | 2.91% | 6.19% |

| Hong Kong, China | 1.53% | 5.17% |

| Indonesia | 0.87% | 0.00% |

| Turkey | 0.68% | 0.00% |

| Mainland China | 0.00% | 0.00% |

RING|iShares MSCI Global Gold Miners ETF

| RING | 資産 総額 | 月平均 出来高 | 経費率 | 銘柄数 | 分配金 利回り | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近6ヶ月 資金流入 |

| 24年4月 | 0.5B | 0.12M | 0.39% | 37 | 1.85% | 10.6% | -46.5% | 0.39 | 5.8M |

| 20年7月 | 0.5B | 78M | 0.39% | 40 | 0.46% | 26.0% | – | – | – |

「RING」は、iSharesブランドの金鉱株ETFです。経費率が最も低く、直近1年のリターンも好成績です。

銘柄数は37銘柄ありますが、上位10銘柄の割合が70%以上と極めて高いです。

| Symbol | Name | 比率 (%) |

| NEM | Newmont Corporation | 18.3% |

| AEM.TO | Agnico Eagle Mines Ltd. | 12.6% |

| ABX.TO | Barrick Gold Corporation | 12.6% |

| AU | AngloGold Ashanti plc | 4.84% |

| GFI.JO | Gold Fields Limited | 4.44% |

| 2899 | 2899 | 4.32% |

| K.TO | Kinross Gold Corporation | 4.16% |

| WPM.TO | Wheaton Precious Metals Corp. | 4.05% |

| AGI.TO | Alamos Gold Inc. | 3.37% |

| HAR.JO | Harmony Gold Mining Ltd. | 2.93% |

| その他 | 28.5% |

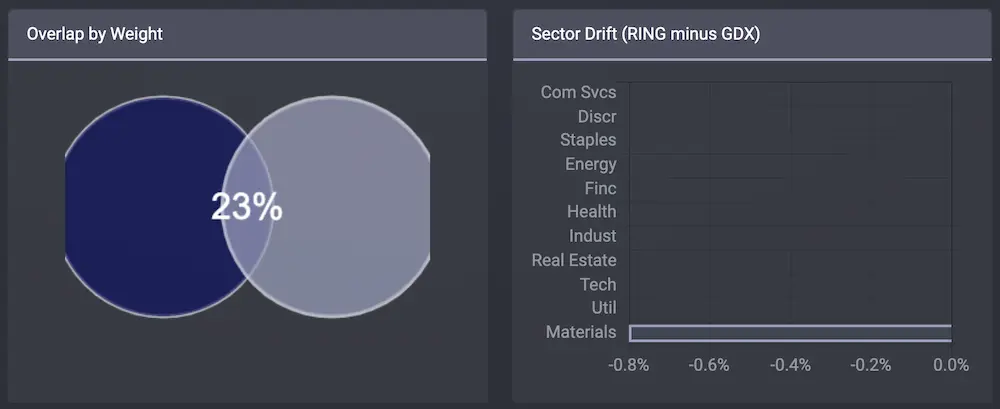

RING v.s. GDX 重複率比較

GDXとの重複率は23%で「GDXJ」よりも低く押さえられています。

SGDM|Sprott Gold Miners ETF

| SGDM | 資産 総額 | 月平均 出来高 | 経費率 | 銘柄数 | 分配金 利回り | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近6ヶ月 資金流入 |

| 24年4月 | 0.2B | 0.04M | 0.50% | 34 | 1.33% | 8.3% | -43.1% | 0.33 | -2.6M |

| 20年7月 | 0.29B | 2M | 0.50% | 30 | 0.18% | 24.0% | – | – | – |

「SGDM」は、Sprottが運用する金鉱株ETFです。

Sprottが運営するETFではゴールドに関する2商品だけで、もう一つは小型金鉱株ETFの「SGDJ」という金鉱株に特化した運用会社です。

34銘柄で構成されており、上位10銘柄の比率は約70%とやはり高めです。

| Symbol | Name | 比率 (%) |

| AEM.TO | Agnico Eagle Mines Limited | 12.1% |

| ABX.TO | Barrick Gold Corporation | 11.7% |

| NEM | Newmont Corporation | 11.0% |

| FNV.TO | Franco-Nevada Corporation | 9.47% |

| AGI.TO | Alamos Gold Inc. | 4.84% |

| RGLD | Royal Gold, Inc. | 4.82% |

| PAAS.TO | Pan American Silver Corp. | 4.50% |

| EDV.L | Endeavour Mining plc | 4.49% |

| LUG.TO | Lundin Gold Inc. | 3.88% |

| TXG.TO | Torex Gold Resources Inc. | 3.68% |

| その他 | 29.6% |

運用会社の本拠地がカナダということもあり、カナダ企業への投資が84%以上を占めています。

SGDM v.s. GDX 重複率比較

金鉱株ETFの購入方法

ご紹介した4つの金鉱株ETFのうち「GDX」は楽天証券やDMM 株で取り扱いがあるようです。

| シンボル | Firstrade証券 | 楽天証券 | SBI証券 | DMM 株 | ウィブル |

| GDX | ◎ | ◯ | ◯ | ◎ | ◯ |

| GDXJ | ◎ | ◯ | ◯ | ◎ | ◯ |

| RING | ◎ | ✕ | ✕ | ✕ | ✕ |

| SGDM | ◎ | ✕ | ✕ | ✕ | ✕ |

| 米国ETF 取扱数 | 全銘柄 (2千以上) | 400+ | 400+ | 280+ | ウィブル証券 |

取引手数料や口座維持費が無料のFirstrade口座開設をご検討の方はこちらの記事も合わせてどうぞ!

関連記事|海外移住後も米国株を売買したい方

>> 米国Firstrade(ファーストレード)証券 口座開設方法【15分で完了】

>> Firstrade証券への送金・入金方法の全体像【初心者&少額投資向き】

関連記事|日本居住者として米国株を売買したい方

手数料無料 >> DMM 株

米国株の取引手数料無料【DMM 株】縛り|分散ポートフォリオにおすすめのETF

手数料が割安 >> ウィブル証券

ウィブル証券の評判とは?日本投資家のゲームチェンジャーとなるのか?

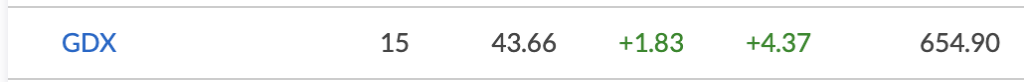

比較の結果 金鉱株ETF「GDX」購入

以上「米国で人気の金鉱株ETF4本」を比較してみました。

現在僕は、ポートフォリオの7.5%ほどを金に投資しているのですが、予算の一部を「GDX」に割り当てたいと思います。

値上がりしすぎて買いにくいですが、、、ひとまず少量購入してみました。

ではまた!

貴金属ETF比較(銀/プラチナ/パラジウム)【SLV/SIVR/PPLT/PALL/GLTR】

ゴールド投資のリスクを分散するなら貴金属ETFを混ぜ合わせるのも効果的です!

他にも魅力的な「コモディティETF」を比較しています!

比較-コモディティ

米国の証券会社で購入可能なコモディティ関連ETF【金・銀・プラチナ・パラジウム・石油etc】の比較記事まとめです。