こんにちは。ノマド家族のぱぱぞん(@nomadkazoku)です。

2023年4月、我が家はマレーシア移住をはたし、クアラルンプールで暮らしています。

海外居住者となってしまうと、日本の銀行や証券会社が利用できなくなると知り、居住国によらず無料(条件付き)で口座維持ができるアメリカの銀行口座(旧ユニオンバンク)と証券口座(Firstrade証券)の口座開設しました。

関連記事

>> 米国ネット証券会社「Firstrade」口座開設方法【15分で完了】

>> Firstradeへの送金にも使える!プレスティアSMBC信託銀行が意外とイケてる理由

>> 海外送金Wise(ワイズ)の魅力とは?海外移住者が選ぶ3つの理由

金の埋蔵量があと10年で枯渇するとの噂を聞き、売買手数料無料の米国証券会社Firstradeで金の積立を始めることにしました。

現在50mプール約4杯分が採掘され、残りは1杯分と想定されていますが、その大部分は採掘が困難な場所にあると言われています。

確実性ならば、純金積立や金地金などの現物を持つのが良さそうですが、現物の保管がめんどうそうですし、購入手数料も高いので、僕は米国ETFを利用したいと考えました。

2023年5月時点、金関連ETFは米国では20本の中から人気(純資産総額)の高い4本に加え、手数料率最安の1本を加えて比較してみます。

この記事を読んで、あなたに最適な金ETFが見つかれば、これ幸いです。

※本記事は2024年5月時点での情報です。

米国で人気のおすすめゴールド(金)ETF5本を比較

まずは各ETFの主要スペックをざっくり比較してみます。

| 銘柄名 | 資産 総額 | 月平均 出来高 | 経費率 | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近6ヶ月 資金流入 |

| GLD | 61.4B | 10.5M | 0.40% | 11.0% | -18.1% | 0.65 | -1.88B |

| IAU | 28.2B | 9.8M | 0.25% | 11.2% | -17.9% | 0.66 | -1.25B |

| GLDM | 7.1B | 6.3M | 0.10% | 11.3% | -17.7% | 0.67 | 135M |

| SGOL | 3.1B | 4.1M | 0.17% | 11.3% | -17.7% | 0.67 | -34M |

| IAUM | 1.1B | 1.8M | 0.09% | 47M |

前回のアップデートの最大の目玉は経費率の値下げでしたが、この一年は金の価格は大きく上昇したもののETFには、大きな動きはありませんでした。

昨年は、個人投資家向け小型金ETF「GLDM」に対抗し、ゴールドETF2番手の「IAU」が小型版「IAUM(Micro)」を上場させ、その経費率をGLDMの半額となる0.09%に設定。GLDM側も負けじと手数料率を0.1%に大幅値下げしました。

まだまだ運用額は小さいながらも、長期投資家にとっては嬉しい価格競争が発生しています!

GLD/IAU/GLDM/IAUMの主な違い

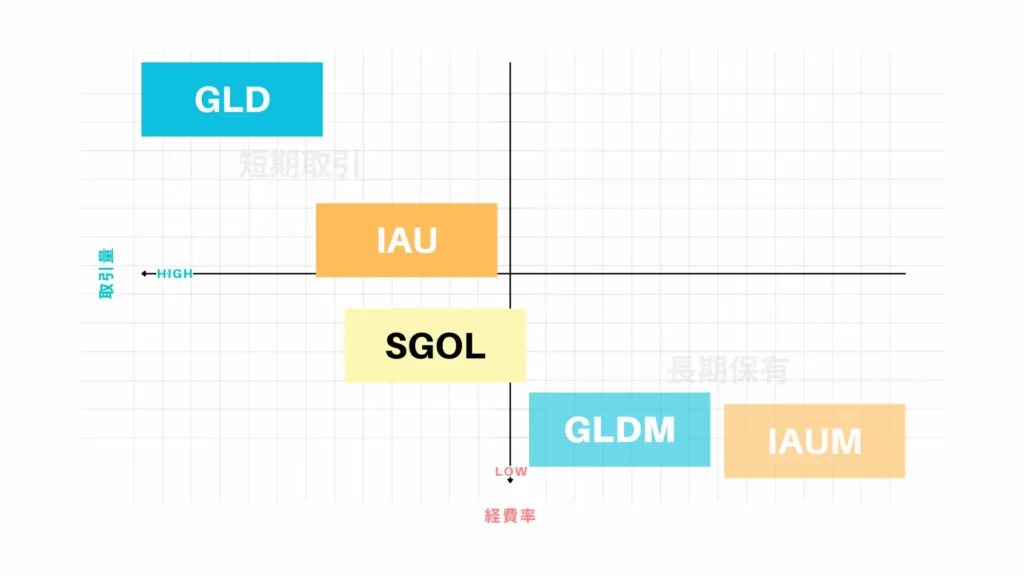

- 「GLD」は、短期&プロ投資家向け

購入単価が金価格の1/10と高めに設定されているため、取引1株あたりの取引手数料率が低くなります。高い流動性があり、指値での注文も成立しやすいため、短期取引に適しています。

- 「IAU」「GLDM」は、中期投資向け

購入単価は「GLD」の1/5で、取引量の多い「IAU」はやや短期取引向き。

一方、経費率の低い「GLDM」はやや長期保有向きのポジションです。

- 「IAUM」は、長期&個人投資家向け

購入単価は「GLD」の1/10なので、個人投資家でも少額で購入しやすく、経費率も最安なので長期積立に適しています。

「SOGL」は全体の中間に位置しており、何を目指すにも中途半端なポジションですね^^;

| タイプ別 | 特徴 | GLD | IAU | GLDM | SGOL | IAUM |

| プロ投資家 | 購入単価が高い → 売買手数料”率”が低い | ◯ | △ | △ | ✕ | ✕ |

| 短期取引 | 流動性が高い → 指値で売買成立しやすい | ◎ | ◯ | △ | △ | ✕ |

| 個人投資家 | 購入単価が低い → 少額で購入しやすい | ✕ | ◯ | ◯ | ◎ | ◎ |

| 長期積立 | 経費率が低い → 長期保有しやすい | ✕ | ◯ | ◎ | △ | ◎ |

| 価格 | ターゲット価格 (金価格の何分の1) | 1/10 | 1/50 | 1/50 | 1/100 | 1/100 |

金ETF vs 金現物の違い

金ETF購入は、ETF運用会社が所有する金地金の価格上昇による利益を得るための証券を所有すること。対照的に、現物所有では、自分名義の金の延べ棒やコインを所有することができます。

詳しくは、次の記事をご確認ください。

関連記事

>> 金ETF vs 金現物|資産保護を比較する

GLD【株価チャート】スパイダー社 ゴールド ETF

| GLD | 純資産 総額 | 平均 出来高 | 経費率 | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 6ヶ月 資金流入 |

| 2024/05 | 61.4B | 10.5M | 0.40% | 11.0% | -18.1% | 0.65 | -1.88B |

| 2023/05 | 60.2B | 8.2M | 0.40% | 10.2% | -18.1% | 0.64 | 1.43B |

| 2022/05 | 62.4B | 1,840M | 0.40% | 12.0% | -13.7% | 0.80 | 5.5B |

| 2021/12 | 57.0B | 1,090M | 0.40% | 11.3% | -13.7% | – | -2.81B |

| 2020/10 | 78.0B | 2,390M | 0.40% | 10.5% | -10.1% | – | 17.2 B |

「GLD(SPDR Gold Trust)」は、全米のETF(約3,000本)の中で純資産総額で17位(2024年5月)の人気商品です。

金現物の裏付けがあり、世界の金ETFの約1/3相当を保有しています。安心感はありますが、他のETFと比較し経費率が高く、長期的にリターンが若干劣るのがネックです。

IAU【株価チャート】iShares ゴールド ETF

| IAU | 純資産 総額 | 平均 出来高 | 経費率 | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 6ヶ月 資金流入 |

| 2024/05 | 28.2B | 9.8M | 0.25% | 11.2% | -17.9% | 0.66 | -1.25B |

| 2023/05 | 29.6B | 4.4M | 0.25% | 10.4% | -17.9% | 0.65 | 142M |

| 2022/05 | 30.6B | 469M | 0.25% | 12.2% | -13.8% | 0.81 | 1.5B |

| 2021/12 | 28.7B | 352M | 0.25% | 11.4% | -13.8% | – | -0.15B |

| 2020/10 | 31.9B | 486M | 0.25% | 10.7% | -10.1% | – | 7.6 B |

「IAU(iShares Gold Trust)」は「GLD」に次ぐ、2番手の金ETFです。「GLD」と比較し経費率が約4割ほど安く抑えられており、流動性もそれなりに確保されています。

GLDM【株価チャート】スパイダー社 少額ゴールド ETF

| GLDM | 純資産 総額 | 平均 出来高 | 経費率 | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 6ヶ月 資金流入 |

| 2024/05 | 7.1B | 6.3M | 0.10% | 11.3% | -17.7% | 0.67 | 135M |

| 2023/05 | 6.6B | 1.1M | 0.10% | 10.5% | -17.7% | 0.66 | 709M |

| 2022/05 | 5.1B | 82M | 0.18% | 12.2% | -13.7% | 0.81 | N/A |

| 2021/12 | 4.3B | 43M | 0.18% | 11.5% | -13.7% | – | -75.5M |

| 2020/10 | 3.7B | 50M | 0.18% | 21.5% | -10.0% | – | 1.7 B |

「GLDM(SPDR Gold MiniShares Trust)」は「GLD」と同じシリーズの弟分的存在。

「IAU」とのコスト競争で2018年に登場した、小口化&低コスト化された新商品で、経費率は0.18%と「GLD」から65%OFFの圧倒的にコストが削減されていました。

更に、IAUの小型ETF「IAUM」の上場により、最新の経費率は0.10%まで下がり、低コストETFのポジションの確保しようとしています。

僕自身も金のポートフォリ用に活用している「GLDM」ですが、現時点では「IAUM」よりも、資産総額や取引高の面で大きく優位な状況なので、0.01%差であればこのまま保有を続けるつもりです。

私が実際に活用しているGLDMについて、さらに詳しく解説しました。

関連記事

>> 金(ゴールド)ETF「GLDM」の魅力!おすすめポイントとリスクを徹底解説

IAUM【株価チャート】iShares ゴールド 小型 ETF

| IAUM | 資産 総額 | 月平均 出来高 | 経費率 | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 直近半年 資金流入 |

| 2024/05 | 1.1B | 1.8M | 0.09% | – | – | – | 47M |

| 2023/05 | 1.0B | 0.25M | 0.09% | – | – | – | -196M |

「IAUM(iShares Gold Trust Micro)」は、2021年の6月に「IAU」の弟分的な存在として上場した経費率最安の金ETFです。

費用に敏感な長期投資家に最適化されており、長期保有を目的とした場合には有力な選択肢となります。コツコツと着実に資産総額を積み上げていますが、まだ流動性が低いため、短期取引には不向きな点や歴史が短いといった点には注意が必要です。

SGOL【株価チャート】アバディーン社 金地金価格連動 ETF

| SGOL | 純資産 総額 | 平均 出来高 | 経費率 | 5年平均 成長率 | 5年最大 下落率 | シャープ レシオ | 6ヶ月 資金流入 |

| 2024/05 | 3.1B | 4.1M | 0.17% | 11.3% | -17.7% | 0.67 | -34M |

| 2023/05 | 2.8B | 4.1M | 0.17% | 10.5% | -17.7% | 0.66 | 209M |

| 2022/05 | 2.7B | 41M | 0.17% | 12.3% | -13.6% | 0.81 | 244M |

| 2021/12 | 2.4B | 15M | 0.17% | 11.5% | -13.6% | – | -8.7M |

| 2020/10 | 2.7B | 58M | 0.17% | 10.6% | -10.0% | – | 0.9 B |

「SGOL(Aberdeen Standard Physical Gold Shares ETF)」は、2022年まででは経費率最安のゴールドETFでしたが「IAUM」の登場により、存在意義が宙ぶらりん状態となり、資金は流出中。。。

高橋ダンさんも金を激推し!

金ETF【GLD/IAU/GLDM/IAUM/SGOL】の購入方法

ご紹介した5つの金ETFのうち3つは国内の大手証券会社でも取り扱いがあるようです。

| シンボル | Firstrade証券 | 楽天証券 | SBI証券 | ウィブル | |

| GLD | ◎ | ◯ | ◯ | ◎ | ◯ |

| IAU | ◎ | ◯ | ◯ | ◎ | ◯ |

| GLDM | ◎ | ◯ | ◯ | ◎ | ◯ |

| IAUM | ◎ | ✕ | ✕ | ✕ | ✕ |

| SGOL | ◎ | ✕ | ✕ | ✕ | ✕ |

| 米国ETF 取扱数 | 3,000+ | 400+ | 400+ | 280+ | 2,000+ |

取引手数料や口座維持費が無料のFirstrade口座開設をご検討の方はこちらの記事も合わせてどうぞ!

関連記事|海外移住後も米国株を売買したい方

>> 米国Firstrade(ファーストレード)証券 口座開設方法【15分で完了】

>> Firstrade証券への送金・入金方法の全体像【初心者&少額投資向き】

関連記事|日本居住者として米国株を売買したい方

手数料無料 >> DMM 株

米国株の取引手数料無料【DMM 株】縛り|分散ポートフォリオにおすすめのETF

手数料が割安 >> ウィブル証券

ウィブル証券の評判とは?日本投資家のゲームチェンジャーとなるのか?

結論 経費率を押さえた「GLDM」を購入!

以上「米国で人気の金ETF5本」を比較してみました。

ちなみに私は長期積立が目的なので、売買手数料無料のFirstrade証券にて「GLDM」をコツコツ少額で積立てることにしました。

新規上場した「IAUM」も気になる所ですが、現状、0.01%の差なのでこのままキープしておきたいと思います。

ではまた!

金鉱株ETF【GDX/GDXJ/RING/SGDM】

金上昇にミドルリスク・ミドルリターンを求めるなら、金鉱株投資もおすすめです!

貴金属ETF(銀・プラチナ・パラジウム)【SLV/SIVR/PPLT/PALL/GLTR】

他にも魅力的な「米国ETF」を比較しています!

米国ETF

「米国ETF」の記事一覧です。