こんにちは。ぱぱぞん(@nomadkazoku)です。

2023年4月、我が家はマレーシア移住をはたし、クアラルンプールで暮らしています。

海外居住者となってしまうと、日本の銀行や証券会社が利用できなくなると知り、居住国によらず無料(条件付き)で口座維持ができるアメリカの銀行口座(旧ユニオンバンク)と証券口座(Firstrade証券)の口座開設しました。

関連記事

>> 米国ネット証券会社「Firstrade」口座開設方法【15分で完了】

>> Firstradeへの送金にも使える!プレスティアSMBC信託銀行が意外とイケてる理由

>> 海外送金Wise(ワイズ)の魅力とは?海外移住者が選ぶ3つの理由

アラメダショックとFTXの出勤停止という激震を受け、仮想通貨業界全体への信頼低下により、ビットコインが70%以上の暴落をしています。

世界中に被害者が続出する騒動が立て続けに発生したことにより、各国政府の規制強化が見込まれ、先行きが厳しい仮想通貨業界。

とは言え、ブロックチェーンの技術そのものは、新しい未来を切り開く上で必要不可欠な存在。

今後もまだまだ発展の可能性を秘めています。

そこで今回は、仮想通貨の現物ではなく「ブロックチェーンを活用する企業」にまとめてに投資できるETFを比較・検討してみたいと思います。

※本記事は2022年11月にアップデートされた情報です

ブロックチェーン企業株のETF4本を比較

まずは4つのブロックチェーン企業株をまとめたETFの主要スペックを資産総額順に並べて比較してみましょう。

| 銘柄名 | 資産 総額 | 月平均 出来高 | 銘柄数 | 経費率 | 分配金 利回り | 2年平均 成長率 | 2年最大 下落率 | シャープ レシオ | 直近半年 資金流入 |

| BLOK | 404M | 296K | 47 | 0.71% | 1.09% | 6.03% | -62.9% | 0.34 | -94M |

| LEGR | 107M | 10K | 103 | 0.65% | 1.26% | 1.76% | -28.8% | 0.16 | -14M |

| BLCN | 101M | 27K | 65 | 0.68% | 0.61% | -3.86% | -55.1% | 0.01 | -14M |

| BKCH | 50M | 118K | 25 | 0.50% | – | – | – | – | 24M |

※成長率、下落率、シャープレシオは、PortfolioVisualizer 参照。

ダントツ1位の王者ETF「BLOK」は、2018年1月に設定された最も歴史あるブロックチェーンETFです。

わずか数日差で登場した「BLCN」や「LEGR」は、経費率はやや低いものの、資産総額では大きな差をつけられてしまっています。

一方、「BKCH」は2021年7月に上場したてホヤホヤで、購入するにはまだ情報が少なすぎます…。

各ETFが保有する上位10銘柄は以下の通りです。

| Symbol | 比率 (%) | Symbol | 比率 (%) | Symbol | 比率 (%) | Symbol | 比率 (%) |

| SI | 5.1% | NVDA | 1.9% | MARA | 3.0% | MARA | 16.3% |

| N/A | 4.9% | 6702 | 1.6% | CORZ | 2.7% | RIOT | 12.5% |

| PYPL | 4.8% | MAERSK | 1.6% | PYPL | 2.6% | COIN | 12.0% |

| ACN | 4.7% | WIT.BO | 1.5% | MSTR | 2.4% | CAN | 8.5% |

| SQ | 4.6% | AMD | 1.5% | NU.SA | 2.3% | GLXY | 7.1% |

| IBM | 4.6% | IBM | 1.5% | COIN | 2.3% | HUT | 5.1% |

| MSTR | 4.5% | ORCL | 1.5% | SI | 2.2% | PYPL | 4.9% |

| OSTK | 4.3% | MSFT | 1.4% | 9449 | 2.2% | NVDA | 4.3% |

| 8473 | 4.3% | PYPL | 1.4% | ACN | 2.1% | OSTK | 3.8% |

| 9449 | 4.1% | XLNX | 1.4% | SQ | 2.1% | CLSK | 3.7% |

| その他 | 54.3% | その他 | 84.8% | その他 | 76.2% | その他 | 22.0% |

それでは、各ETFについて深堀りしてみたいと思います。

BLOK|Amplify 変革的データシェアリング ETF

| BLOK | 資産 総額 | 月平均 出来高 | 銘柄数 | 経費率 | 分配金 利回り | 2年平均 成長率 | 2年最大 下落率 | シャープ レシオ | 直近半年 資金流入 |

| 22/11 | 404M | 296K | 47 | 0.71% | 1.09% | 6.03% | -62.9% | 0.34 | -94M |

| 21/07 | 1,110M | 21.4M | 43 | 0.71% | 1.52% | 62.3% | -18.6% | 1.58 | 619M |

「BLOK(Amplify Transformational Data Sharing ETF)」は、ブロックチェーン特化型ETFで最大規模のETFです。

AmplifyというややマイナーなブランドのETFですが「IBUY(オンライン小売)」や「BATT(バッテリー技術)」など、新しいテーマのETFに特化した運用を得意としています。

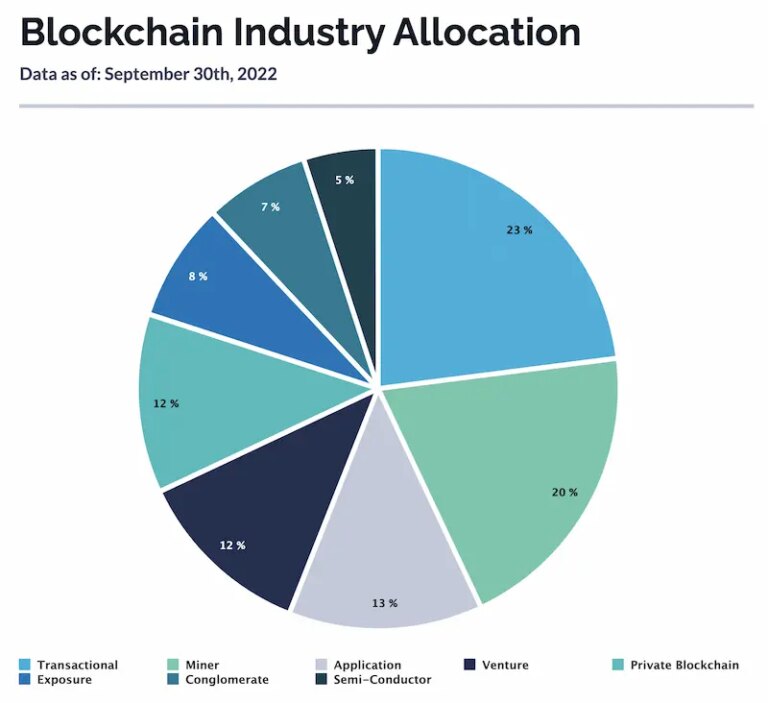

純資産の80%以上をブロックチェーンテクノロジーの「開発」と「利用」に従事する企業の株式に投資するという方針ですが、保有銘柄の上位を見るに「開発」より「利用」する側の企業の割合が多めです。

構成47銘柄中、上位10銘柄の構成比率が約46%となっており、分散性は低めです。

| Name | Symbol | 比率 (%) |

| Silvergate Capital Corp Class A | SI | 5.1% |

| Core Scientific Inc Convert Note | N/A | 4.9% |

| PayPal Holdings Inc | PYPL | 4.8% |

| Accenture PLCClass A | ACN | 4.7% |

| Square Inc A | SQ | 4.6% |

| International Business Machines Corp | IBM | 4.6% |

| MicroStrategy Inc Class A | MSTR | 4.5% |

| Overstock.com Inc | OSTK | 4.3% |

| SBI Holdings Inc | 8473 | 4.3% |

| GMO Internet group Inc | 9449 | 4.1% |

| その他 | 54.3% |

LEGR|First Trust Indxx 革新的 取引&処理 ETF

| LEGR | 資産 総額 | 月平均 出来高 | 銘柄数 | 経費率 | 分配金 利回り | 2年平均 成長率 | 2年最大 下落率 | シャープ レシオ | 直近半年 資金流入 |

| 22/11 | 107M | 10K | 103 | 0.65% | 1.26% | 1.76% | -28.8% | 0.16 | -14M |

| 21/07 | 116M | 800K | 98 | 0.65% | 1.14% | 24.2% | -21.9% | 1.12 | 53M |

「LEGR(First Trust Indxx Innovative Transaction & Process ETF)」は、ちょっとマニアックなテーマETFを多く扱うFirst Trast社が運用するETFです。

類似ETFの中では、最も銘柄数が多く、投資対象エリアも米国比率が低く、グローバルに分散されています。

構成103銘柄のうち、上位10銘柄の構成比率が約15%と分散性はかなり高いです。

| Name | Symbol | Country | 比率 (%) |

| NVIDIA Corp | NVDA | 米国 | 1.9% |

| Fujitsu Ltd | 6702 | 日本 | 1.6% |

| A. P. Moller Maersk A/S B | MAERSKB | デンマーク | 1.6% |

| Wipro Ltd ADR | WIT.BO | インド | 1.5% |

| Advanced Micro Devices Inc | AMD | 米国 | 1.5% |

| International Business Machines Corp | IBM | 米国 | 1.5% |

| Oracle Corp | ORCL | 米国 | 1.5% |

| Microsoft Corp | MSFT | 米国 | 1.4% |

| PayPal Holdings Inc | PYPL | 米国 | 1.4% |

| Xilinx Inc | XLNX | 米国 | 1.4% |

| その他 | 84.8% |

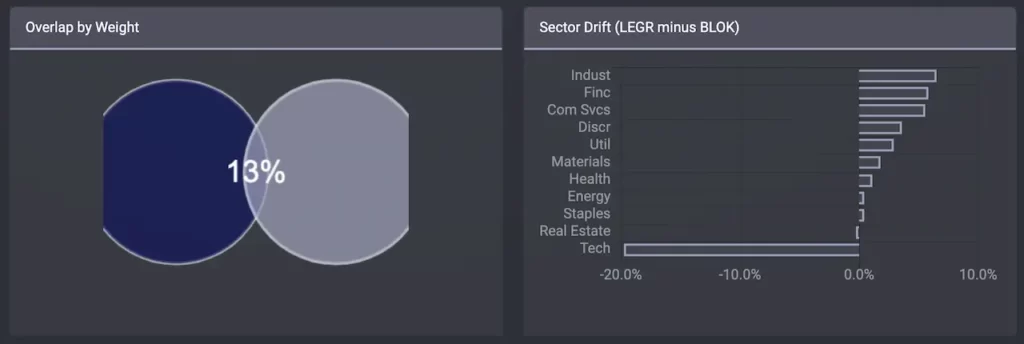

LEGR v.s. BLOK 重複率と比較

BLCN|Siren ナスダック次世代エコノミー ETF

| BLCN | 資産 総額 | 月平均 出来高 | 銘柄数 | 経費率 | 分配金 利回り | 2年平均 成長率 | 2年最大 下落率 | シャープ レシオ | 直近半年 資金流入 |

| 22/11 | 101M | 27K | 65 | 0.68% | 0.61% | -3.86% | -55.1% | 0.01 | -14M |

| 22/07 | 307M | 2.5M | 74 | 0.68% | 0.57% | 44.7% | -16.6% | 1.66 | 74M |

「BLCN(Siren Nasdaq NexGen Economy ETF)」は、SRN Advisorsという新進気鋭のファンドが運営するETFです。

コロナ後の仮想通貨高騰時には、活発に取引されていた人気の銘柄でしたが、現在は資産総額がお大きく目減りしてしまっています。

「BLOK」がアクティブファンドなのに対し「BLCN」はパッシブファンドという位置づけらしいのですが、追跡するためのインデックス指数がないため、結局企業選択の裁量権はSRN Advisor自身が持っているという点がやや気がかりです。

構成65銘柄中、上位10銘柄の構成比率が約24%と幅広く分散されています。

| Name | Symbol | 比率 (%) |

| Marathon Digital Holdings Inc | MARA | 3.0% |

| Core Scientific Inc Ordinary Shares – Class A | CORZ | 2.7% |

| PayPal Holdings Inc | PYPL | 2.6% |

| MicroStrategy Inc Class A | MSTR | 2.4% |

| Nu Holdings Ltd Ordinary Shares Class A | NU.SA | 2.3% |

| Coinbase Global Inc Ordinary Shares – Class A | COIN | 2.3% |

| Silvergate Capital Corp Class A | SI | 2.2% |

| GMO Internet Group Inc | 9449 | 2.2% |

| Accenture PLC Class A | ACN | 2.1% |

| Square Inc A | SQ | 2.1% |

| その他 | 76.2% |

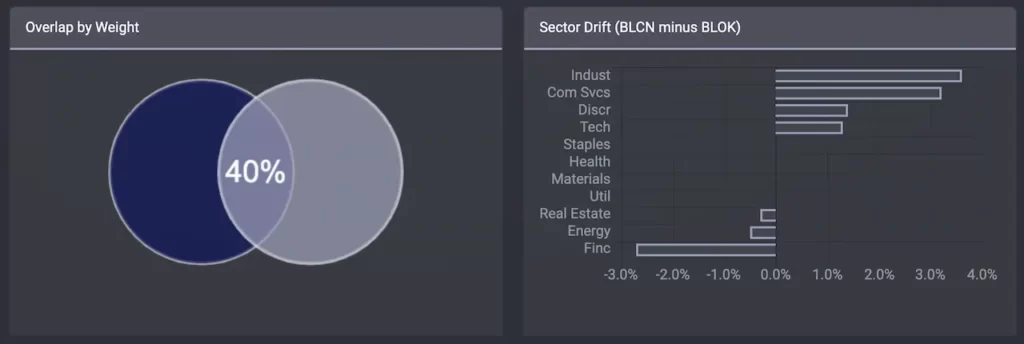

BLCN v.s. BLOK 重複率と比較

BKCH|Global X ブロックチェーン ETF

| BKCH | 資産 総額 | 月平均 出来高 | 銘柄数 | 経費率 | 分配金 利回り | 2年平均 成長率 | 2年最大 下落率 | シャープ レシオ | 直近半年 資金流入 |

| 22/11 | 50M | 118K | 25 | 0.50% | – | – | – | – | 24M |

| 21/07 | 3.7M | 18K | 30 | 0.50% | – | – | – | – | – |

「BKCH(Global X Blockchain ETF)」は「BOTZ」「CLOU」「FINX」など最新テクノロジー系のETFが人気のGlobal X社が2021年7月に運用開始したばかりの新しいETFです。

後発ということもあり、経費率は最も低く抑えられおり、上場から約1年半が経過し、価格は約80%も下がってしまっていますが、資産総額は順調に増え続けています。

構成25銘柄のうち、上位10銘柄の構成比率が約88%と分散性はかなり低いです。

| Name | Symbol | 比率 (%) |

| MARATHON DIGITAL | MARA | 16.3% |

| RIOT BLOCKCHAIN INC | RIOT | 12.5% |

| COINBASE GLOBA-A | COIN | 12.0% |

| CANAAN INC | CAN | 8.5% |

| GALAXY DIGITAL HOLDINGS | GLXY CN | 7.1% |

| HUT 8 MINING CORP | HUT CN | 5.1% |

| PAYPAL HOLDINGS INC | PYPL | 4.9% |

| NVIDIA CORP | NVDA | 4.3% |

| OVERSTOCK.COM INC | OSTK | 3.8% |

| CLEANSPARK INC | CLSK | 3.7% |

| その他 | 22.0% |

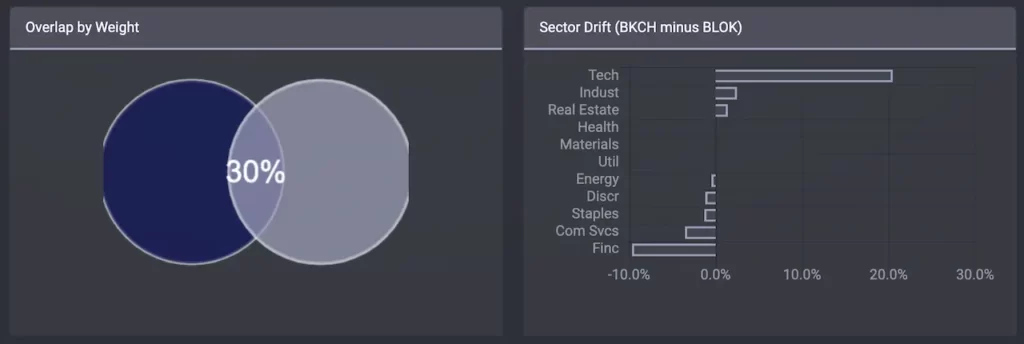

BKCH v.s. BLOK 重複率と比較

ブロックチェーン企業株ETFの購入方法

ブロックチェーン企業株ETFは、「BKCH」のみ国内証券会社でも購入できます。

| シンボル | Firstrade証券 | 楽天証券 | SBI証券 | DMM 株 | ウィブル |

| BLOK | ◎ | ✕ | ✕ | ✕ | ✕ |

| LEGR | ◎ | ✕ | ✕ | ✕ | ✕ |

| BLCN | ◎ | ✕ | ✕ | ✕ | ✕ |

| BKCH | ◎ | ○ | ○ | ✕ | ✕ |

| 米国ETF 取扱数 | 3,000+ | 400+ | 400+ | 280+ | 2,000+ |

取引手数料や口座維持費が無料のFirstrade口座開設をご検討の方はこちらの記事も合わせてどうぞ!

関連記事|海外移住後も米国株を売買したい方

>> 米国Firstrade(ファーストレード)証券 口座開設方法【15分で完了】

>> Firstrade証券への送金・入金方法の全体像【初心者&少額投資向き】

関連記事|日本居住者として米国株を売買したい方

手数料無料 >> DMM 株

米国株の取引手数料無料【DMM 株】縛り|分散ポートフォリオにおすすめのETF

手数料が割安 >> ウィブル証券

ウィブル証券の評判とは?日本投資家のゲームチェンジャーとなるのか?

結論 ブロックチェーン技術特化「BKCH」が欲しい

以上「ブロックチェーン企業株ETF4本」を比較してみました。

ぼく的には一番伸びしろがありそうな「BKCH」をポートフォリオに加えたいなと感じました。

仮想通貨が暴落中の今だからこそ、割安に購入するチャンスですし、ひとまずポートフォリオに加えて、運用成績をフォローしておきたいと思います。

ではまた!

ビットコインを自動積立しちゃうのもアリ!

ETFであるメリットは、リバランスがしやすいこと。

ポートフォリオのバランスが崩れたら証券口座内で売ったり買ったりすることが簡単です。

でももしブロックチェーンの普及が進むと考えるなら、ビットコインやイーサリアムなどの暗号資産を直接購入するほうが効率的かもしれません。

もし興味上がれば、こちらの記事も合わせてどうぞ!

メタバースETF比較【METV/FMET/VERS/VR/PUNK】

NFTやGamiFiだけでなく、様々な分野での活用が見込まれるメタバース関連ETFをまとめてみました。

他にも魅力的な「業種別ETF」を比較しています!

業種別ETF

米国の証券会社で購入可能な業種(セクター)別ETF【クリーンエネルギー・電気自動車・ゲーム・eコマース・金鉱株・半導体・遺伝子・etc】を比較してまとめました。